经济持续修复 市场风险偏好抬升 ——纯达可转债周报第90期

周度观点

自可转债交易细则征求意见稿出台之后,日均成交环比有所下降,周一部分炒作品种估值明显压缩,但后半周仍有个券单日涨幅较大。在下半年经济弱复苏叠加流动性偏松的大环境下,资金更偏好高景气度板块;

6月LPR报价维持不变,本月货币政策操作保持谨慎,主因银行负债成本边际回升,LPR下调阻力较大;近期多地房地产政策放宽,叠加宽信用大背景,未来LPR仍有下调空间;

短期上应当关注政策边际放松带来的投资机会,疫情扰动带来的生物医药板块投资机会以及稳增长政策全面铺开后集中发力的新老基建板块投资机会;中期围绕大消费、制造业及中下游利润改善布局。长期来看,双碳目标、自主可控、数字经济等方面均维持积极乐观;

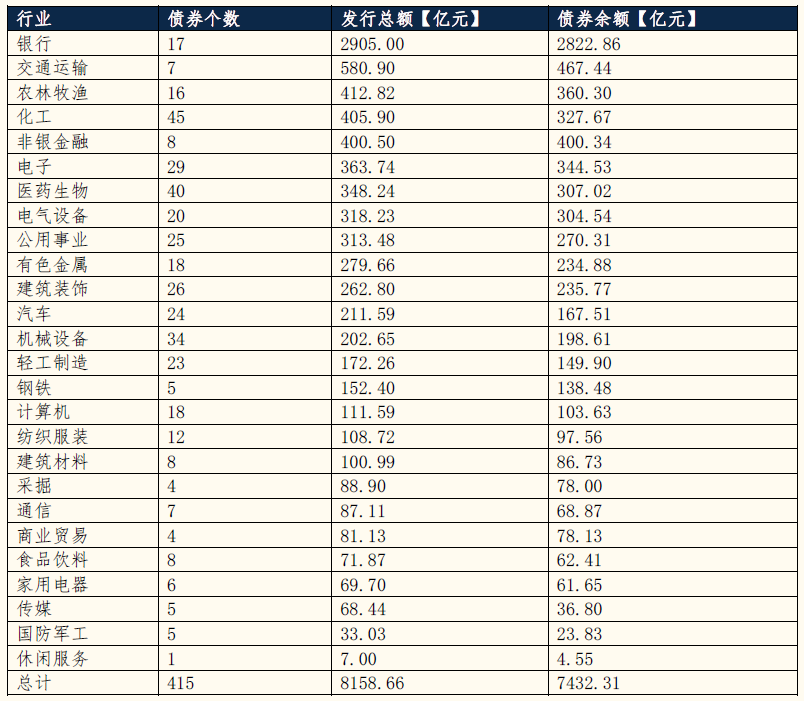

全市场转债发行总额约为10274.36亿元,债券余额约为7355.65亿元。上市首日涨跌幅平均值约为16.25%,其中上市首日涨跌幅为负的约有60支转债,占比约12.00%;

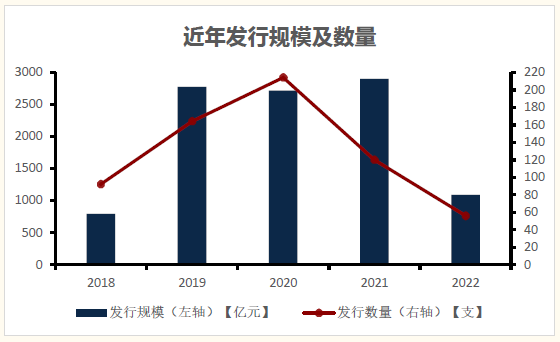

2021年度共发行转债120支,发行总规模约为2897.12亿元。截至2022年06月26日,2022年共发行转债56支,总规模约为1089.32亿元。

本周市场回顾

自可转债交易细则征求意见稿出台之后,日均成交环比有所下降,周一部分炒作品种估值明显压缩,但后半周仍有个券单日涨幅较大。在下半年经济若复苏叠加流动性偏松的大环境下,资金更偏好高景气度板块。

本周上证指数周涨幅0.99%,沪深300周涨幅1.99%,创业板指周涨幅6.29%。具体来说,本周申万一级行业中,电力设备、汽车和家用电器行业涨幅较大;煤炭、石油石化和有色金属行业跌幅较大。

图1:本周转债走势较正股,波动性较小

数据来源:Wind

本周中证转债周涨幅0.25%,最终收于414.41。本周转债跌多涨少,有205支转债上涨,207支转债下跌。转债成交额较上周变化不大,维持在1200-1700亿左右水平。分行业来看,本周转债行业中,电气设备、国防军工和休闲服务行业周平均涨幅较大,采掘、计算机和建筑装饰行业跌幅较大。分类别来看,高平价转债表现好于低平价转债;低评级转债表现好于高评级转债;小规模转债表现好于大规模转债。

表1:本周转债分类涨跌幅一览

数据来源:Wind

图2:沪深300与中证转债指数对比

数据来源:Wind

图3:沪深300与中证转债成交额对比图,本周转债日成交额较上周变化不大

数据来源:Wind

图4:近期转股溢价率略有回落,估值回归合理区间

数据来源:Wind

个券方面:本周道恩转债(72.01%)、通光转债(43.08%)、中辰转债(41.23%)涨幅靠前,分别属于化工和电气设备行业,其中,中辰转债为本周新上市转债;东时转债(-18.75%)、泰林转债(-11.73%)、盘龙转债(-11.72%)领跌,分别属于汽车、机械设备和医药生物行业。

表2:本周涨幅前十名一览

数据来源:Wind

表3:本周跌幅榜前十名一览

数据来源:Wind

表4:近本周上市转债首日表现一览

数据来源:Wind

转债发行情况

截至2022年06月26日,全市场转债发行总额约为10274.36亿元,债券余额约为7355.65亿元。上市首日涨跌幅平均值约为16.25%,其中上市首日涨跌幅为负的约有60支转债,占比约12.00%。

2021年度共发行转债120支,发行总规模约为2897.12亿元。截至2022年06月26日,2022年共发行转债56支,总规模约为1089.32亿元。

图5:近年转债发行规模及数量情况一览

数据来源:Wind

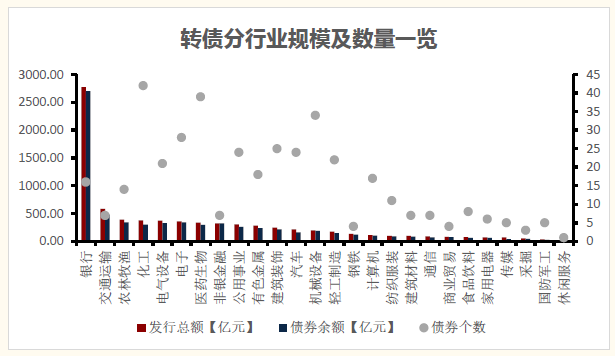

图6:转债分行业规模及数量情况一览

数据来源:Wind

本周经济数据分析

6月20日,2022年6月LPR报价出炉:1年期品种报3.70%,5年期以上品种报4.45%。1年期品种与5年期品种利率均与上期持平。

6月LPR报价维持不变,本月货币政策操作保持谨慎,主因银行负债成本边际回升,LPR下调阻力较大;近期多地房地产政策放宽,叠加宽信用大背景,未来LPR仍有下调空间。

4月份以来央行实施了降准及一系列支持科技创新、普惠养老等方面的再贷款,但进入6月后,货币政策操作进入了暂时的空窗期。近期除加快上缴结存利润和推动再贷款等政策落地外,并无其他增量政策。6月上中旬1年期同业存单收益率中枢较5月有所上行,显示银行负债成本边际回升,因此银行进一步调降LPR动力不足。

预计未来,LPR仍有下调空间。一方面在今年稳增长、宽信用的大背景下,近期多地都出台房地产松绑政策;另一方面在疫情扰动的影响下,失业率上升叠加收入下降。居民端加杠杆意愿下降,企业端因生产节奏被打乱,业绩不及预期,融资需求下降,在后疫情时代的经济修复过程中,货币政策仍存在宽松的空间。

配置策略

配置层面,具体投资方向上可分为短、中、长三大类。

短期上应当关注边际政策放松带来的投资机会。结合政治局会议和财经委会议,基建将是今年稳增长的首选。若将基建按新老进行区分,可以预测的是老基建发挥的仍是传统的托底作用,保障全年经济增长不至于过分偏离既定目标,因而在二季度关键经济数据出炉之前,相应各部委政策仍将持续发力,老基建尚有一定的空间,具体而言,建筑设计、工程机械、地方基建、传统基建上中游行业均将受益。另一方面,新基建的行业景气度一直没有出现大的问题,中长期逻辑仍没有被证伪,在二三季度经济触底之后,方才是新基建的发力区间,具体包括新能源、云计算、电网等行业。

中期主线主要分为三个方面。首先,疫情管控边际放松,大消费、服务业将成为直接受益品种。其次是制造业强国和朱格拉周期启动,双轮驱动下制造业红利的释放。再次是PPI筑顶回落后,中下游成本下降,利润改善,有望迎来上升期。

长期主线上,双碳目标、自主可控、数字经济等方面均维持积极乐观。“数字经济”首次在《政府工作报告》中单独成段,意味着数字经济作为农业经济、工业经济后新的经济形态,已经成为系统化、战略化的目标。数字经济短期是稳增长的抓手、长期与新发展理念一致,可能是今年最大的政策主线。

*本文观点仅代表作者观点,不构成任何投资建议。市场有风险,投资需谨慎。